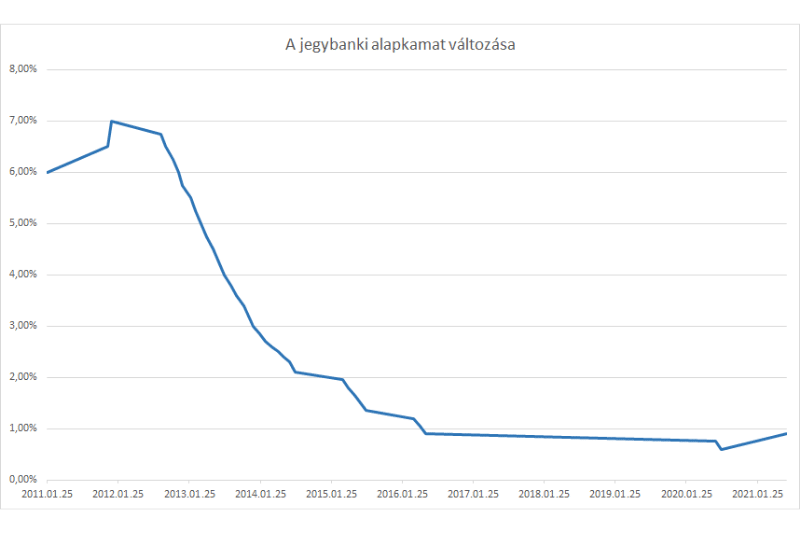

Az MNB nemrég bejelentette, hogy emelni tervezik az jegybanki alapkamat mértékét. Ezt mindenki tudja. De vajon ez miért fontos? Mit jelent, ha ingatlant vásárolnánk? És mit jelent, ha eladnánk?

(a cikket videó formában megtalálod a YouTube csatornámon. Kattints ide!)

Egyáltalán mi az a jegybank?

A jegybank, vagy központi bank (itthon MNB) egy a kormánytól (elvileg) független szerv, amely a monetáris politikáért felelős.

Oké, de mi a fenét jelent a monetáris politika?

Más szóval úgy mondhatnánk, hogy pénzügyi politika. Annyit tesz, hogy az MNB különféle eszközökkel befolyásolja a forint vásárlóerejét, más devizákhoz viszonyított értékét, valamint a gazdaságban forgó pénz mennyiségét. Az egyik legfontosabb eszköze a jegybanki alapkamat.

A jegybanki alapkamat meghatározza a tőke árát.

A tőke ára a kamat, amit ki kell fizetni egy hitel felvétele után.

Igaz, hogy pl a lakáshiteleket a jegybanki alapkamaton kívül a BUBOR (Budapest Interbank Offered Rate, vagy magyarul a Budapesti Bankközi Forint Hitelkamatláb) és az államkötvény hozamok is erőteljesen befolyásolják. De ebbe most ne menjünk bele. Elég ha annyit értesz, hogy minden hitel árának, vagyis a kamatnak számításánál meghatározó tényező a jegybanki alapkamat

Miért szükséges a jegybanki alapkamat emelése?

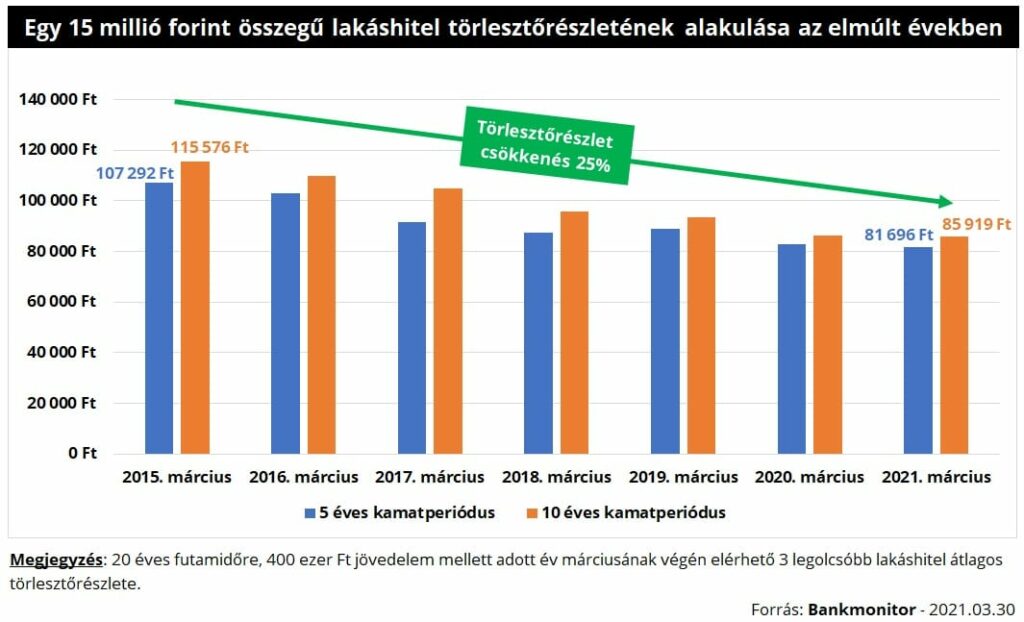

Az elmúlt évtizedekben extrém alacsony kamatok jellemezték a piacot itthon is és a világ más részein is. A cél a gazdaság felpörgetése volt. Ha a kamatok alacsonyak, a hitel olcsó. Tehát többen döntenek úgy ,hogy hitelt vesznek fel mondjuk lakásvásárláshoz, mivel a törlesztők a bérleti díjak alatt vannak.

Ugyanakkor a bankok nem fizetnek kamatot a betétekre. Tehát az emberek inkább kiveszik a bankból a pénzüket, és vállalkozásba fognak, vagy mondjuk ingatlanba fektetik, azért, hogy valami értelmes hozamot realizáljanak.

Ha pörög a gazdaság, az jó. De ahogy mondani szokták, a jóból is megárt a sok. Ugyanis ha a pénz mennyisége a gazdaságban gyorsabban nő, mint ahogy a termelés nőni képes, akkor a sok pénz keresletvezérelt inflációt generál.

Mi van? A koronavírus miatt nőttek a megtakarítások? Ez milyen hülyeség…

Pedig így van. Az a helyzet, hogy az emberek több mint 1 éve visszafogják a költéseiket, a megtakarítások szintje soha nem volt ilyen magas. Közben a cégek jó része problémákkal küzd, megbetegedések, home office, stb. (forrás: a portfolio.hu cikke)

Most, hogy itt a nyitás, az emberek alig várják, hogy költhessék a pénzüket. Viszont a termelés nyilván nem tudja azonnal felvenni a ritmust. Többek között ennek az eredménye az, hogy 8 éves csúcson van az infláció. (forrás: a portfolio.hu cikke) Ha állambácsi vissza akarja fogni az inflációt, akkor csökkentenie kellene a rendszerben lévő pénz mennyiségét. Tehát jön a kamatemelés.

Az emberek általában tudják, hogy ha a kamatok csökkennek, akkor könnyebb ingatlan eladni, ha pedig emelkednek, akkor nehezebb.

De mit okoz pontosan a kamat változás?

Hadd mutassam be az investopedia.com -on talált példán keresztül:

Például Józsi fel akar venni egy 30MFt-os jelzáloghitelt 20 évre, hogy megvásárolja álmai házát. A ház ára 40MFt, 10M önerőt sikerült Józsinak összeszednie, a többi hitel.

Tegyük fel, hogy a kamat 4%. A havi törlesztő kb. 135.000 Ft lesz.

De ha a kamat 5%-ra nő, a havi törlesztő kb. 150.000 Ft-ra nő. Tehát Józsi számára mindössze 1% kamatemelés 15.000 Ft havi többlet költséget okoz, ami 11%-os növekedés.

Ebben az esetben az 1%-os emelkedés nem a jegybanki alapkamat növekedését, hanem az adott bank által kínált jelzáloghitel kamatának változását jelenti. A kettő összefügg, de nem közvetlenül. Tehát 1% jegybanki alapkamat emelés nem 1% emelkedést fog okozni a Te hiteled esetében. Vagy többet, vagy kevesebbet, ezt nem tudom.

Szóval visszatérve Józsihoz: Mivel neki minden bizonnyal van egy fizetése, ami meghatározza a hitelfelvétel maximumát, simán előfordulhat, hogy a 30MFt, amit ő felvenni tervezett, az a maximális hitelkerete volt.

Ha a kamat emelkedik 4%-ról 5%-ra, a maximális hitelkerete 30MFt-ról kb. 25MFt-ra csökken. Tehát az 1%-os kamat változás 5MFt-tal csökkentette Józsi vásárlóerejét.

Nézzük ugyanezt az eladó szempontjából:

A tulajdonos meghirdeti a házat 40MFt-ért, ami szerinte egy tök jó ár.

Közben telik-múlik az idő és egyszer csak bejelentik a bankok a kamat emelést 4-ről 5%-ra.

Mivel a vevők nagy része hitelből vásárol, nyilvánvaló hogy a vásárlóközönségem zsebében lévő pénz lecsökken. Innentől hiába szeretném én 40MFt-ért eladni a lakásomat, ha a vevő csak 35-öt tud összevakarni rá.

A példa sarkítva van, mert ugye vannak készpénzes vevők is a piacon. De nagyjából az a lényeg, hogy az esélyeink jelentősen romlanak, és ezért okoz általában a kamat emelés ingatlanár csökkenést.

Ha a kamatemelés hirtelen és drasztikusan történik, az ingatlanpiac berántja a kéziféket, és kész. Ebben az esetben az eladni kívánt ingatlanunk úgy válik túlárazottá, hogy lehet, hogy eredetileg jól áraztunk. Csak közben a piac változott. De sajnos a végeredmény szempontjából ez mit sem számít.

A túlárazás miatt végül időt és pénzt is veszítesz, ahogy azt már egy korábbi cikkben leírtam. Ha kíváncsi vagy, kattints ide, és olvasd el!

Az MNB máris megkezdte a kamatok emelését, de hogy a jövőben milyen lesz az ütem, azt még nem lehet tudni.

——————

Tehát a jegybanki alapkamat változása érezhetően befolyásolja az eladókat és a vevőket is. De a képlethez hozzátartozik még valami, ami megakadályozhatja az ingatlanárak esését, még a kamatemelés ellenére is.

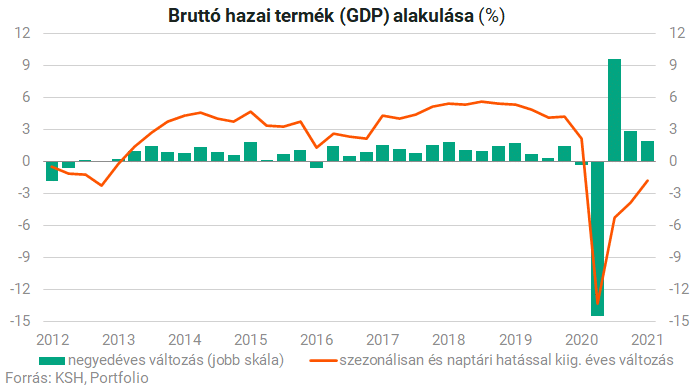

Brutális növekedés a GDP adatokban! Meg sem kottyant a koronavírus válság!

…legalábbis a portfolo.hu így fogalmaz

Ha a gazdaság elég gyorsan növekszik, a jelzálog kamatlábak emelkedése nem lesz olyan nagy hatással az ingatlanok értékére és a lakásárakra.

Vagyis ha neadj isten a fizetések nőnének annyit a következő időszakban, hogy kompenzálják a hitelek drágulását, akkor a kamatemelés nem bénítja meg a lakáspiacot.

Hogyan befolyásolja az ingatlanbefektetéseket a jegybanki alapkamat?

A jegybanki alapkamat növekedése az ingatlanbefektetésekre pozitív hatással lehet.

A kamat emelés miatt kevesebb ember fog hitelt felvenni, ahhoz, hogy lakást vásároljon. Tehát többen fognak a bérlés mellett dönteni. Ez többlet keresletet generál a bérlakás piacon, ami a bérleti díjak emelkedéséhez vezet. Ha ezzel együtt még az ingatlanárak csökkenése is megvalósul, akkor jelentősen javulhatnak az ingatlanbefektetések hozamai.

Most akkor féljünk a jegybanki alapkamat emeléstől, vagy ne?

Bár az elmúlt 10 évben nem volt példa arra, hogy a jegybank kamatot emelt volna, azért ha visszanézünk, nem is olyan régen még 10-20%-os éves kamatra adtak hitelt a bankok. Tehát ehhez képest most 5%-os kamatokról beszélünk, ami (bár nyilván több, mint mondjuk a 4%) nem mondható kiemelkedően magasnak.

Illetve ha hitelfelvételt tervezel, nagyon fontos, hogy alaposan tájékozódj. A bankok abból élnek, hogy hitelt helyeznek ki és kamatot szednek, tehát konkurálnak egymással. Ez annyit tesz, hogy mindig vannak a piacon jobb és rosszabb hitelkonstrukciók. Tehát erősen javasolt több bank ajánlatát is megvizsgálni, és nem elfogadni az első szembejövő konstrukciót.

Ezt megteheted úgy, hogy megkeresel 4-5 bankot és összehasonlítod az ajánlataikat.

Vagy rábízhatod magad a hitelszakértőnkre, aki elvégzi helyetted az összehasonlítást anélkül, hogy neked rohangálnod kéne.

Ezen mivel sok ügyfelet viszünk a bankokhoz, rend szerint kapunk olyan egyedi ajánlatokat, amiket TE nem fogsz megkapni, ha egyedül besétálsz a bankba. És a legjobb az egészben, hogy a hiteltanácsadás ingyenes.

Ha érdekel, csak annyit kell tenned, hogy írsz nekem egy üzenetet és segítünk kiválasztani a neked leginkább megfelelő hitelkonstrukciót.

Ha szeretnél naprakész maradni a legfrissebb piaci fejleményekkel kapcsolatban, kövesd figyelemmel szakértői elemzéseinket és cikkeinket az ingatlanpiac oldalunkon!

A cikket megtalálod videó formátumban a YouTube csatornámon:

A szerzőről

Mlinárik Márton – ingatlanközvetítő, befektetési tanácsadó és a mlinarikmarton.hu alapítója. Több száz lakáseladás után pontosan tudja, mit keresnek a vevők – és hogyan érdemes hitelben, időzítésben, stratégiában gondolkodni. Ismerd meg őt itt →

Egy válasz